BAB I

PENDAHULUAN

Laporan

keuangan merupakan hasil akhir dari proses akuntansi yang memberikan gambaran

tentang keadaan posisi keuangan, hasil usaha, serta perubahan dalam posisi

keuangan suatu perusahaan. Laporan keuangan juga merupakan kesimpulan dari

pencatatan transaksi yang dilakukan oleh suatu perusahaan. Laporan keuangan

adalah media yang paling penting untuk menilai kondisi ekonomi dan prestasi

manajemen.Laporan keuangan disusun berdasarkan Standar Akuntansi Keuangan

(SAK) yang telah ditetapkan oleh Ikatan Akuntan Indonesia (IAI). SAK memberikan

fleksibilitas bagi manajemen dalam memilih metode maupun estimasi akuntansi

yang dapat digunakan. Wardhani (2008) menyatakan fleksibilitas tersebut akan

mempengaruhi perilaku manajer dalam melakukan pencatatan akuntansi dan

pelaporan transaksi keuangan perusahaan.

Dalam rangka membantu pengguna laporan

keuangan, dalam memahami dan menginterpretasikan laporan keuangan maka perlu

dibuat analisis laporan keuangan. Analisis laporan keuangan dimaksudkan untuk

membantu bagaimana memahami laporan keuangan, bagaimana menafsirkan angka-angka

dalam laporan keuangan, bagaimana mengevaluasi laporan keuangan dan bagaimana

menggunakan informasi keuangan untuk pengambilan keputusan. Teknik analisis

yang sering digunakan dalam menganalisis laporan keuangan adalah analisis

rasio. Analisis rasio adalah teknik analisis untuk mengetahui hubungan

matematis dari pos-pos tertentu dalam setiap elemenlaporan keuangan. Hasil dari

perhitungan rasio akan dibandingkan dengan tahun sebelumnya, agar dapat

diketahui perubahan yang terjadi, apakah mengalami kenaikan atau penurunan.

Analisis laporan keuangan

menggunakan perhitungan rasio-rasio agar dapat mengevaluasi keadaan finansial

perusahaan dimasa lalu, sekarang, dan masa yang akan datang. Rasio dapat

dihitung berdasarkan sumber datanya yang terdiri dari rasio-rasio neraca yaitu

rasio yang disusun dari data yang berasal dari neraca, rasio-rasio laporan

laba-rugi yang disusun dari data yang berasal dari perhitungan laba-rugi, dan

rasio-rasio antar laporan yang disusun berasal dari data neraca dan

laporan laba-rugi. Laporan keuangan perlu disusun untuk mengetahui apakah

kinerja perusahaan tersebut meningkat atau bahkan menurun dan didalam

menganalisis laporan keuangan diperlukan alat analisis keuangan, salah satunya

adalah dengan menggunakan rasio-rasio keuangan. Rasio keuangan tersebut

meliputi rasio likuiditas, rasio solvabilitas (leverage), rasio aktivitas,

rasio profitabilitas, dan rasio pertumbuhan.

Diharapkan dengan analisis ini dapat

diketahui gambaran keadaan keuangan perusahaan, sehingga interpretasi pengguna

laporan terhadap laporan keuangan dapat menjadi bahan pertimbangan dalam

pengambilan keputusan,terutama bagi direktur dalam rangka menetapkan kebijakan,

menyusun rencana yang lebih baik, serta menentukan kebijaksanaan yang lebih

tepat agar prestasi manajemen semakin baik pada tahun-tahun berikutnya.

BAB II

PEMBAHASAN

A. LAPORAN KEUANGAN

1. Pengertian Laporan Keuangan

·

Laporan

keuangan merupakan data akuntansi yang dapat memberikan informasi yang relevan

bagi investor, kreditur atau pihak lain dengan mengambil keputusan ekonomi.

·

Laporan

keuangan adalah sebuah laporan yang diterbitkan oleh perusahaan bagi pemakai

laporan keuangan. Laporan ini memuat laporan keuangan dasar dan juga analisis

manajemen atas operasi tahun lalu dan pendapat mengenai prospek-prospek

perusahaan di masa yang akan datang.

2.

Bagian-bagian Laporan Keuangan

Bagian-bagian

dari laporan keuangan meliputi :

·

Neraca (Balance Sheet), menyajikan

aktiva pada sisi sebelah kiri,yang merupakan alokasi dari dana,kewajiban dan

ekuitas pada sebelah kanan yang merupakan sumber dana perusahaan.

·

Laporan Laba

Rugi (Income

Statement), Laporan yang mengikhtisarkan

pendapatan dan pengeluaran perusahaan selama satu periode akuntansi,biasanya

setiap satu kuartal atau satu tahun.

·

Laporan Laba

Ditahan (Statement ofShareholders

Equity), menyajikan perubahan-perubahan

pada pos-pos ekuitas untuk mengidentifikasi alasan perubahan klaim pemegang

ekuitas atas aktivanya.

·

Laporan Arus

Kas (Statement of Cash Flow), Tujuan dari pembuatan laporan arus kas ini adalah:

a. Memberikan informasi mengenai penerimaan dan

pembayaran kas perusahaan selama periode tertentu.

b. Memberikan informasi mengenai efek kas dari tiga

kategori aktivitas yaitu aktivitas investasi,aktivitas pendanaan,aktivitas

operasi.

3.

Tujuan

Laporan Keuangan

APB Statement

No.4 berjudul Basic Concepts and Accounting Principles Underlying

Financial Statements Business Enterprises. Laporan ini bersifat deskriptif,

dan laporan ini banyak mempengaruhi studi-studi berikutnya tentang tujuan

laporan keuangan. Dalam laporan ini, tujuan laporan keuangan di golongkan

sebagai berikut :

·

Tujuan Khusus

Tujuan khusus laporan keuangan adalah untuk

menyajikan laporan posisi keuangan, hasil usaha, dan perubahan posisi keuangan

lainnya secara wajar sesuai dengan GAAP

·

Tujuan Umum

Ø Memberikan informasi yang terpercaya

tentang sumber-sumber ekonomi, dan kewajiban perusahaan

Ø Kekayaan bersih

yang berasal dari kegiatan usaha dalam mencari laba

Ø Menaksir

informasi keuangan yang dapat digunakan untuk menaksir potensi perusahaan dalam

menghasilkan laba

Ø Memberikan

informasi yang diperlukan lainnya tentang perubahan harta dan kewajiban

Ø Mengungkapkan

informasi relevan lainnyayang dibutuhkan para pemakai laporan.

·

Tujuan Kualitatif

Ø Relevance: Memilih informasi yang benar-benar

sesuai dan dapat membantu pemakai laporan dalam pengambilan keputusan.

Ø Understanability: Informasi yang dipilih untuk

disajkan bukan saja penting tetapi juga harus informasi yang di mengerti

pemakai

Ø Verifiability : Hasil akuntansi harus dapat di

periksa oleh pihak lain yang akan menghasilkan pendapat yang sama.

Ø Neutrality : Laporan akuntansi harus bersikap

netral terhadap pihak-pihak yang berkepentingan.

Ø Timelines: Laporan akuntansi hanya bermanfaat

untuk pengambilaan keputusan apabila diserahkan pada saat yang tepat.

Ø Comparability: Informasi akuntansi harus dapat

saling dibandingkan,artinya akuntansi harus memiliki prinsip yang sama baik

untuk suatu perusahaan maupun perusahaan lain.

Ø Completeness: Informasi akuntansi yang dilaporkan

harus mencakup semua kebutuhan yang layak dari para pemakai

4. Pengguna Laporan Keuangan Dan Tujuan Penggunaannya

·

Investor : Penanam modal

dan penasihat mereka berkepentingan dengan risiko yang melekat serta hasil

pengembangan dari investasi yang mereka lakukan. Mereka membutuhkan informasi

untuk membantu menentukan apakah harus membeli, menahan, atau menjual investasi

tersebut. Pemegang saham juga tertarik pada informasi yang memungkinkan mereka

untuk menilai kemampuan perusahaan untuk membayar dividen.

·

Karyawan : Karyawan dan

kelompok yang mewakili merekatertarik pada informasi mengenai stabilitas dan

profitabilitas perusahaan, juga tertarik dengan informasi untuk menilai

kemampuan perusahaan dalam memberikan balas jasa, imbalan pasca kerja dan

kesempatan kerja.

·

Pemberi pinjaman : Pemberi pinjaman

tertarik dengan informasi keuangan yang memungkinkan mereka untuk memutuskan

apakah pinjaman serta bunganya dapat dibayar

pada saat jatuh tempo.

·

Pemasok dan kreditor usaha

lainnya : Pemasok dan kreditor usaha lainnya tertarik dengan informasi yang

memungkinkan mereka untuk memutuskan apakah jumlah yang kewajibannya akan

dibayar pada saat jatuh tempo. Kreditor berkepentingan pada perusahaan dalam

tenggang waktu yang lebih pendek daripada pemberi pinjaman kecuali kalau

sebagai pelanggan utama rnereka

bergantung pada kelangsungan hidup perusahaan.

·

Stakeholders (para pemegang saham) : Para pemegang

saham berkepentingan dengan informasi mengenai kemajuan perusahaan, pembagian

keuntungan yang diperoleh dan penambahan modal untuk business plan selanjutnya.

·

Pelanggan : Para pelanggan berkepentingan

dengan informasi mengenai kelangsungan hidup perusahaan, terutama kalau mereka

terlibat dalam perjanjian jangka panjang dengan, atau bergantung pada perusahaan.

·

Pemerintah : Pemerintah dan

berbagai lembaga yang berada dibawah kekuasaannya berkepentingan dengan alokasi

sumberdaya dan karena itu berkepentingan dengan aktivitas perusahaan. Mereka

juga membutuhkan informasi untuk mengatur aktivitas perusahan, menetapkan

kebijakan pajak, dan sebagai dasar menyusun statistik pendapatan nasional dan

statistik lainnya.

·

Masyarakat : Perusahaan mempengaruhi

anggota masyarakat dalam berbagai

cara. Misalnya: perusahaan dapat memberikan kontribusi berarti pada perekonomian

nasional, termasuk jumlah orang yang dipekerjakan dan perlindungan kepada

penanam modal domestik. Laporan keuangan dapat membantu masyarakat dengan

menyediakan informasi kecenderungan (trend) dan perkembangan terakhir

kemakmuran perusahaan dan rangkaian aktivitasnya.

5. Jenis Laporan Keuangan

Dua jenis

laporan keuangan utama yang umumnya dibuat oleh setiap perusahaan adalah neraca

dan laporan laba rugi.

Neraca adalah

laporan keuangan yang secara sistematis menyajikan posisi keuangan perusahaan

pada suatu saat tertentu. Neraca juga berarti suatu laporan yang sistematis

tentang Aktiva (assets), Utang (liabilities), dan Modal Sendiri

(owner’s equity).

Laporan laba

rugi melaporkan seluruh hasil dan biaya untuk mendapatkan hasil, dan laba

(rugi) perusahaan selama suatu periode tertentu.

6. Macam-macam Analisis Laporan Keuangan

Analisis Time Series dan Cross Sectional

·

Analisis Trend atau time series adalah Analisis rasio perusahaan untuk beberapa periode. Membandingkan rasio

sekarang (present ratio) dengan rasio-rasio dari waktu yang lalu (rasio

historis) atau dengan rasio-rasio yang diperkirakan untuk waktu-waktu yang akan

datang pada perusahaan yang sama. Analisis trend dapat melihat apakah prestasi

perusahaan itu meningkat atau menurun selama periode tertentu, mengestimasi

kemungkinan terjadi peningkatan atau penurunan pada kondisi keuangan tertentu.

·

Analisis Cross Sectional, adalah Analisis membandingkan rasio-rasio perusahaan (company ratio) dengan rata-rata rasio perusahaan sejenis atau industri (rasio rata-rata/rasio

standard) untuk waktu yang sama.

Analisis Commond Size dan Analisis Index

·

Analisis Commond Size, Untuk membuat

perbandingan elemen-elemen laporan keuangan dengan command base-nya. Laporan

keuangan neraca pada sisi aktiva didasarkan pada total aktiva sehingga total

aktiva sama dengan 100%. Elemen-elemen lain dari aktiva dibandingkan dengan

total aktiva. Elemen-elemen kewajiban dan modal sendiri didasarkan pada total

kewajiban dan modal sendiri. Laporan laba rugi commond base-nya penjualan,

elemen-elemen laporan laba rugi dibandingkan dengan penjualan.

·

Analisis Index, Memilih tahun dasar sebagai commond base-nya elemen-elemen laporan keuangan

pada periode lain dibandingkan dengan elemen-elemen laporan keuangan yang sama

dengan tahun dasar tersebut.

B.

Analisa Laporan Keuangan Perusahaan

Cara Menganalisis Laporan Keuangan Perusahaan

·

Current Ratio (CR)

Current

Ratio merupakan

rasio likuiditas. Current Ratio yaitu kemampuan untuk membayar hutang

yang harus dipenuhi dengan aktiva lancar. Rasio ini paling sering digunakan

untuk mengukur kemampuan membayar hutang jangka pendek total, karena

mununjukkan seberapa besar tuntutan kreditur jangka pendek yang dapat dipenuhi

oleh aktiva yang diharapkan dapat menjadi kas dalam periode yang hampir sama

dengan masa jatuh tempo tuntutan tersebut (Murti, 2011).

Aktiva lancar yang dimaksud terdiri dari kas, surat berharga, piutang

dagang, dan persediaan sedangkan kewajiban lancar terdiri dari utang dagang,

wesel bayar jangka pendek ; utang jangka panjang yang akan jatuh tempo dalam

waktu satu tahun, pajak penghasilan yang terutang, dan beban-beban lain yang

terutang (terutama gaji dan upah).

Semakin

tinggi current ratio berarti semakin besar kemampuan perusahaan untuk

memenuhi kewajiban finansial jangka pendek (Sartono, 2001). CR merupakan

perbandingan antara aktiva lancar dengan hutang lancar. CR dapat dihitung

dengan formula sebagai berikut : (Prastowo, 2011)

Current ratio yang rendah biasanya dianggap menunjukkan terjadinya

masalah dalam likuiditas dan sebaliknya jika perusahaan yang current ratio-nya

terlalu tinggi juga kurang bagus, karena menunjukkan banyaknya dana yang

menganggur pada akhirnya dapat mengurangi kemampuan laba perusahaan (Murti,

2011). Current

ratio

yang tinggi bisa disebabkan oleh kondisi perdagangan yang kurang baik atau

manajemen yang jelek. Dalam masa resesi pihak manajemen mungkin enggan

mengganti barangnya. Dengan demikian, persediaan barang dan utang dagang

ditekan sampai tingkat yang paling rendah, atau saldo piutang yang terlalu

besar karena adanya kebijakan kredit dan penagihan yang kurang efektif.

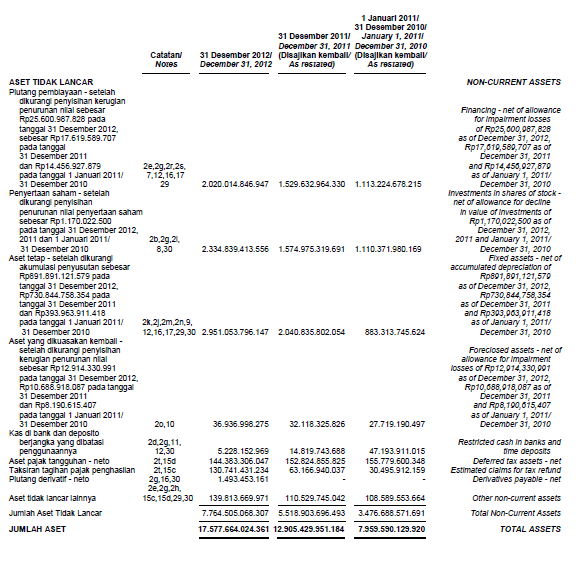

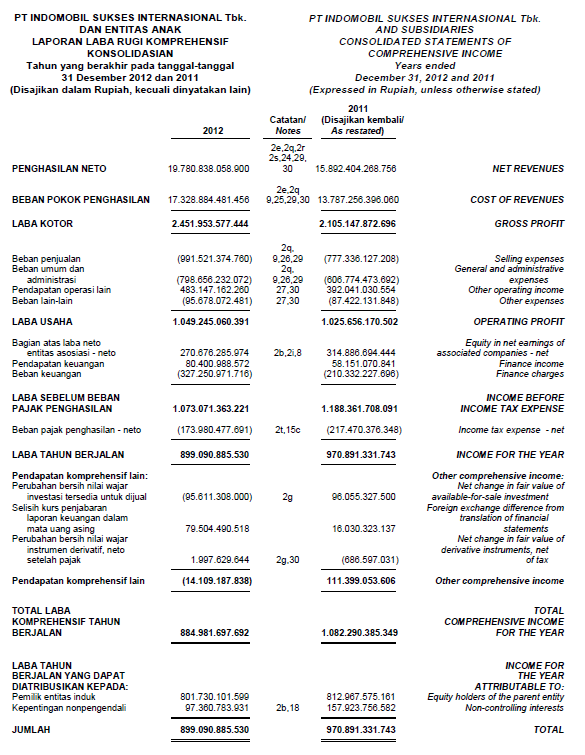

Pada PT. Indomobil Sukses Internasional Tbk, di tahun 2012 diketahui

sebagai berikut :

Artinya, setiap

Rp.1 hutang lancar yang segera jatuh tempo, dijamin oleh 1,23 Rupiah aset

lancar.

·

Return on Assets (ROA)

Return

on assets

merupakan rasio profitabilitas. Return on assets juga sering disebut

sebagai Return on Investment (ROI). Return on Assets mengukur

kemampuan perusahaan dalam memanfaatkan aktivanya untuk memperoleh laba. Rasio

ini mengukur tingkat kembalian investasi yang telah dilakukan oleh perusahaan

dengan menggunakan seluruh dana (aktiva) yang dimilikinya dan dapat

dibandingkan dengan tingkat bunga bank yang berlaku (Prastowo, 2011).

Return

on Assets

(ROA) atau sering disebut Return on Investment (ROI). ROI

merupakan salah satu bentuk rasio profitabilitas yang digunakan untuk mengukur

kemampuan perusahaan dalam menghasilkan keuntungan dibandingkan dengan

keseluruhan dana yang ditanamkan dalam aktiva yang digunakan untuk operasional

perusahaan (Sunardi, 2010). Dengan demikian, rasio ini membandingkan keuntungan

yang diperoleh dari sebuah kegiatan operasi perusahaan (net operating income)

dengan jumlah investasi atau aktiva (net operating assets) yang

digunakan untuk menghasilkan keuntungan tersebut.

ROA

dapat dihitung dengan formula sebagai berikut : (Sartono, 2001)

ROA

mencerminkan kemampuan perusahaan dalam memperoleh laba bersih setelah pajak

dan total asset yang digunakan untuk operasional perusahaan. Semakin tinggi

rasio ini menunjukkan bahwa perusahaan semakin efektif dalam memanfaatkan

aktiva untuk menghasilkan laba bersih setelah pajak (Stella, 2009). Hal ini

akan menarik investor untuk memiliki saham perusahaan tersebut.

Pada

PT. Indomobil Sukses InteRnasional Tbk, di tahun 2012 diketahui sebagai berikut

:

Artinya,

perusahaan berada pada zona aman. Karena, menurut surat ketetapan BI

No.23/67/KEP/DIR nilai batas minimal ROA adalah 1%. Jika nilai ROA berada

dibawah 1% maka perusahaan berada di zona tidak aman.

·

Debt to Equity Ratio (DER)

Debt

to Equiy Ratio

merupakan rasio solvabilitas atau financial leverage ratio yang

menggambarkan kemampuan suatu perusahaan dalam memenuhi kewajiban jangka

panjangnya (Prastowo, 2011). Semakin tinggi rasio ini maka semakin besar resiko

yang dihadapi dan investor akan meminta tingkat keuntungan yang semakin tinggi

dan rasio yang tinggi juga menunjukkan proporsi modal sendiri yang rendah untuk

membiayai aktiva.

DER

merupakan perbandingan antara total hutang yang dimiliki perusahaan dengan

total ekuitasnya. DER dapat dihitung dengan formula sebagai berikut : (Sartono,

2001)

DER

yang terlalu tinggi menunjukkan tingginya ketergantungan permodalan perusahaan

terhadap pihak luar sehingga beban perusahaan juga semakin berat (Stella,2009).

DER akan mempengaruhi kinerja perusahaan dan menyebabkan apresiasi dan

depresiasi harga saham, DER yang terlalu tinggi mempunyai dampak buruk terhadap

kinerja perusahaan, karena tingkat hutang yang semakin tinggi berarti beban

bunga perusahaan akan semakin besar dan akan mengurangi keuntungan

(Hernendiastoro, 2005).

Pada

PT. Indomobil Sukses Internasional Tbk, di tahun 2012 diketahui sebagai berikut

:

Artinya, meski

DER-nya cukup besar yaitu dengan total utang jangka pendek sebesar

7.963.486.975.807, namun total utang jangka panjang hanya sebesar

3.905.731.976.049 sehingga utang-utang tersebut masih dalam ketegori tidak

berbahaya.

Pada buku The Investing Policy (TIP), penulis mengatakan bahwa batas

kewajaran utang suatu perusahaan adalah maksimal tiga kali dari modalnya, atau

DER-nya 300% dan dengan catatan utang-utang tersebut bukan merupakan utang

‘berbahaya’.

BAB III

PENUTUP

Kesimpulan:

Laporan

keuangan adalah sebuah laporan yang diterbitkan oleh perusahaan bagi pemakai

laporan keuangan. Laporan ini memuat laporan keuangan dasar dan juga analisis

manajemen atas operasi tahun lalu dan pendapat mengenai prospek-prospek

perusahaan di masa yang akan datang.

Dari hasil laporan keuangan yang telah dilakukan, berikut

adalah kesimpulan dari analisa yang menggunakan Current Ratio, Retrun on Assets

dan Debt to Equity Ratio. PT. Indomobil Sukses Internasional Tbk memiliki nilai

rasio yang baik. Dengan Current Rationya sebesar 1,23 yang artinya, setiap Rp.1

hutang lancar yang segera jatuh tempo, dijamin oleh 1,23 Rupiah aset lancar.

Retrun on Assets sebesar 5% yang artinya, perusahaan berada pada zona aman.

Karena, menurut surat ketetapan BI No.23/67/KEP/DIR nilai batas minimal ROA

adalah 1%. Jika nilai ROA berada dibawah 1% maka perusahaan berada di zona

tidak aman. Dan yang terakhir Debt to Equity Ratio sebesar 2,08 atau 208% yang

artinya, meski DER-nya cukup besar yaitu dengan total utang jangka pendek

sebesar 7.963.486.975.807, namun total utang jangka panjang hanya sebesar

3.905.731.976.049 sehingga utang-utang tersebut masih dalam ketegori tidak

berbahaya.

Pada buku The Investing Policy (TIP), penulis mengatakan

bahwa batas kewajaran utang suatu perusahaan adalah maksimal tiga kali dari

modalnya, atau DER-nya 300% dan dengan catatan utang-utang tersebut bukan

merupakan utang ‘berbahaya’. Dengan hasil analisis ini penulis dapat

menyimpulkan bahwa analisis laporan keuangan dapat digunakan untuk menilai

kinerja perusahaan, karena hasil dari analisis akan dapat menghilangkan situasi

ketidakpastian dalam informasi sehingga keputusan yang diambil menjadi lebih

tepat. Secara umum nilai rasio yang baik adalah nilai rasio yang memiliki nilai

yang tinggi, akan tetapi nilai yang terlalu tinggi belum tentu mencerminkan

nilai rasio yang baik, oleh karena itu pada dasarnya tidak ada yang optimum

karena kondisi setiap perusahaan yang berbeda-beda, maka dalam melakukan

analisis rasio diperlukan ketelitian sehingga tidak salah dalam menafsirkan

hasil dari analisis atau kinerja suatu perusahaan.

Saran:

Berdasarkan perhitungan rasio keuangan PT. Indomobil

Sukses Internasional Tbk ternyata rasio likuiditas akan sangat berpengaruh

terhadap tingkat kesehatan keuangan, untuk mendapatkan tingkat kesehatan

keuangan yang baik (sehat) maka harus memiliki tingkat rasio keuangan yang baik

pula atau dapat membayar

hutang yang harus dipenuhi dengan aktiva lancarnya. Maka dari itu untuk mendapat tingkat rasio

keuangan yang tinggi hal yang

harus dilakukan adalah mempertahankannya atau bahkan meningkatkannya lagi.

Dengan tingkat likuiditas sehat tersebut

hal yang mungkin terjadi adalah para investor akan mempertahankan

investasinya pada

perusahaan tersebut serta

memberikan kepercayaan yang sangat besar pada perusahaan tersebut dan nantinya akan dapat

memunculkan investor-investor baru yang ingin menanamkan modalnya di perusahaan

tersebut.

Sumber:

Diposkan

oleh Novi Delusion pada

hari Minggu, 01 Juni 2014 pukul 10.47

http://vienovidelusion.blogspot.com/2014/06/makalah-analisis-laporan-keuangan.html

http://id.wikipedia.org/wiki/Analisis_keuangan